「海外旅行や海外留学で、クレジットカードの付帯保険(海外旅行保険)以外にも、海外旅行保険や留学保険などの海外向けの保険に加入すべきなのかな…?」

このように迷っている人も多いでしょう。

実は、海外ではクレジットカードの海外旅行保険だけだと、十分でないことがほとんどです。

ちなみに、クレカの海外旅行保険の補償内容は、カードによって細かく異なっているので、必ず自分のクレカで確認する必要があります。

確認後、クレカの付帯保険では足りない部分を、任意の海外旅行保険や留学保険でプラスすることを検討しましょう。

今回はクレカ付帯の保険について、補償内容や海外での活用方法を詳しくご紹介。

クレカの海外旅行保険がどこまでカバーしているか徹底解説します!

1. 海外で保険を利用することは意外に多い!?海外での治療費には注意!

「クレジットカードに海外向けの付帯保険があったら、別に保険に入らなくても大丈夫だろう」

「海外で起こるかわからない事故や病気に対して、さらにお金をかけて保険に入る必要はない」

このように思っている人もいると思います。

ですが、海外で病気になったり怪我をすることは意外と多いのです。

では実際に、海外渡航中にどのくらいの保険事故が起こっているのか、どんな内容の事故なのか詳しくみていきましょう。

ちなみに、ここで言う保険事故とは、海外で保険を使った病気や怪我、盗難などによる損害のことを指しています。

1. 海外で保険を利用した事故の割合は意外に高い!

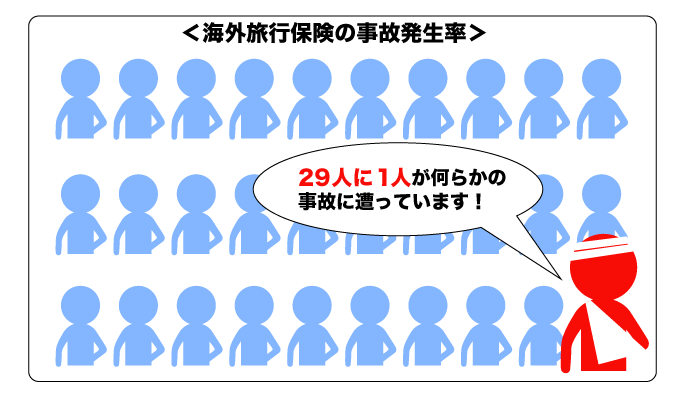

ここでは、ジェイアイ傷害保険株式会社が発表しているデータを見ていきたいと思います。

ジェイアイ傷害保険によると、2017年度に海外で海外旅行保険を利用することになった保険事故の発生率は3.42%でした。

前年度の3.40%と比較すると0.02%上昇しているという結果です。

ちなみに、この事故発生率3.42%とは、29人に1人の割合でなんらかの事故に合っているということを表しています。

この数字を見て「意外に多い」と感じた人もいるのではないでしょうか。

2. 海外保険で一番大事なのはケガや病気で必要になる治療費と救援費

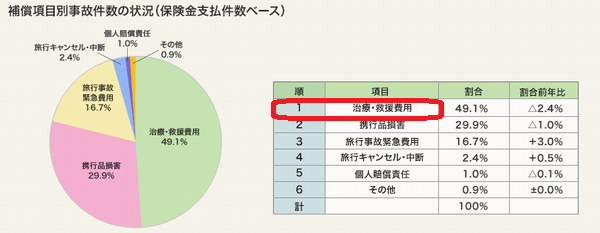

では、どんな保険事故が多く起こっているのでしょうか?

以下のデータは、起こった保険事故でどんな保険の補償項目が利用されたかを示しています。

これを見ると、一番多く利用されているのが「治療・救援費用」の補償で、49.1%で約半分ということがわかりますね。

つまり、保険を利用する半分の人が、海外で病気や怪我をして病院にかかっている訳です。

2017年度の調べでは、「治療・救援費用」の支払いが300万円以上の保険事故は68件。

その中で1,000万円以上の支払いがあった「治療・救援費用」の保険事故は8件で、最高支払い金額は3,588万円という結果でした。

りゅうが君

りゅうが君 海外では、治療費が300万円以上かかることもそんなに珍しくないってことだね。

3. 海外保険を選ぶときは、海外の病院での治療費や日本への医療搬送費も念頭に!

海外で何か怪我をしたり病気になって病院にかかった場合の治療費は、基本的に全額自己負担です。

つまり日本と比べて治療費が高額になってしまうことが多いので、注意しなければいけません。

帰国後に手続きを踏めば、日本の国民健康保険の海外療養費として、治療費の全額または一部が返ってくることもあります。

ですがアメリカなどもともとの医療費が日本より高い国では、驚くほど高い治療費がかかり、海外療養費としてはカバーできないことも珍しくはありません。

また海外から日本への医療搬送が必要という事態になったときは、さらに高額な搬送費がかかることもあるので注意が必要です。

もし定期便の飛行機ではなくプライベードでチャーター便を手配しなければいけない場合は、さらに金額は上がります。

久美子先生

久美子先生 海外向けの保険を検討するときは、「治療費」「救援者費用」の補償金額がどのくらいか、十分にカバーしているかがポイントになります。

2. クレジットカードの海外旅行保険では十分でない?海外での補償内容

クレジットカードについている海外旅行保険が、どんな補償内容になっているのか知らない人も多いと思います。

実際にクレジットカードの付帯保険だけで、海外旅行や海外留学は十分カバーできているのでしょうか?

ここでは、クレジットカードについている保険(海外旅行保険)の内容を中心に説明していきたいと思います。

1. クレカの海外保険の有効期限は3ヶ月!自動付帯と利用付帯の違いは?

クレジットカードの海外旅行保険の有効期限は、一渡航につき3ヶ月間です。

つまり、3ヶ月以上、海外へ旅行したり留学する場合は、クレジットカードが付帯している海外旅行保険だけでは基本的にカバーできません。

また、クレジットカードの海外旅行保険の有効期限は、延長することもできないので注意が必要です。

さらに、3ヶ月以上海外に滞在する場合で、3ヶ月すぎる頃に日本の海外旅行保険や留学保険などに、あらためて入ることもできないので出発前に加入しておきましょう。

ちなみに、クレジットカードの付帯保険には、自動付帯と利用付帯の2種類あります。

| 自動付帯 | カードの所持者が海外へ行くと自動的に海外旅行保険が有効になる。 |

|---|---|

| 利用付帯 | その旅行や海外渡航にかかるツアー代金やフライト・電車代など、交通費を支払うと海外旅行保険が有効になる。 |

ほとんどのクレジットカードの付帯保険は自動付帯ですが、利用付帯のクレジットカードもあるので、自分のクレジットカードがどちらのタイプか確認してみてください。

2. クレカの保険はカードによって補償内容が違う

自分が持っているクレジットカードの保険の内容がどうなっているか知らない人もいると思います。

海外旅行保険などの補償内容は、クレジットカードによって違うので、必ず自分のカードで確認してましょう。

1. 携行品盗難やフライト遅延の補償はある?クレカの海外保険の補償内容

ここでは、クレジットカードの付帯保険の具体的な補償項目をみていきたいと思います。

海外でどんなトラブルが起こった場合に、どの保険項目が適用されるのかチェックしてみてくださいね。

| 海外旅行保険 | 補償内容 |

|---|---|

| 傷害死亡 | 渡航中の事故や怪我が原因で、事故日からその日を含めて180日以内に亡くなった場合に支払われる。 |

| 傷害後遺障害 | 渡航中の事故や怪我が原因で、事故日からその日を含めて180日以内に後遺障害が生じた場合に支払われる。 |

| 賠償責任 | 渡航中に誤って他人をケガさせたり他人のものを壊したりして、被害者から法律上の損害賠償を請求された場合に支払われる。ホテルの客室、ホテルのルームキー、レンタル旅行用品なども含む。 |

| 携行品損害 | 渡航中に携行する身の回りの物が盗まれたり、事故により壊れたりした場合に支払われる。 |

| 傷害治療費用 | 渡航中の事故によるケガが原因で医師の治療を受けた場合、事故の日から180日以内にかかった治療費が支払われる。 |

| 疾病治療費用 | 渡航中に発病し渡航中または帰国後72時間以内に病気の治療を始めて、医師の治療を受けられた場合、最初の治療日から180日以内にかかった治療費が支払われる。 |

| 救援者費用 | 渡航中のケガや病気による死亡(帰国後30日以内まで)、3日以上の入院、行方不明になった場合に、捜索費用、救援者の往復航空券や宿泊料、遺体処理費用、移送費用が支払われる。 |

| 海外での日本語による緊急サービス | 渡航中の突然の病気やケガ・携行品の盗難に合った場合、日本語による24時間年中無休体制の緊急サービスを無料で利用できる。また、病院紹介や、特定の病院だとキャッシュレス(医療費の立替不要)で治療が受けられるサービスも利用可。 |

もし、あなたのクレジットカードの海外旅行保険に携行品損害の補償がついていれば、海外で携行品の盗難にあった場合も保険でカバーされることがわかりますね。

クレジットカードによっては、次のような保険が付帯されていることもあります。

| 国内・海外航空便遅延保険 | 国内・海外でのフライトの遅延が原因でかかった食事代や宿泊費、また手荷物が遅延・紛失した場合の衣類などの費用を補償。 |

|---|---|

| ショッピング保険 | 所持しているクレジットカードで買った物が、破損・盗難などの被害に合った場合、購入日から90日間補償される。 |

| ゴルファー保険 | 国内・海外でゴルフプレー中に適用される賠償責任や傷害死亡などを補償。 |

飛行機が遅延した場合の保険補償は、グレードが高いクレジットカードにはついているかもしれませんが、一般カードや年会費無料のカードにはついていないことが多いです。

2. レンタカーはクレカの海外旅行保険の賠償責任でカバーされる?

海外旅行中や留学中にレンタカーを借りる予定の人、または借りるかもしれない人もいますよね。

前項で、クレジットカードの海外旅行保険の「賠償責任」という補償項目があったと思います。

賠償責任は、次のような場合に支払い対象になる保険です。

では、海外でレンタカーを借りてドライブ中に事故を起こしてしまった場合、クレジットカードの「賠償責任」の保険は使えるのでしょうか?

実は、クレジットカードの海外旅行保険の「賠償責任」は、レンタカーでの事故は対象外。

保険金の支払いができない事例の一つとして、次のように保険の約款などに記載されていることがほとんどです。

これについては、クレジットカードの保険に限らず、任意加入の海外旅行保険や留学保険の「賠償責任」にも同じことが言えます。

「レンタカーで事故にあって車を弁償しなければいけなくなったら困るよ!」と思った人もいるでしょう。

ただ、レンタカー運転中の事故での車体や対人・対物の損害についての保険は、レンタカー料金に「LP・PP自動車損害賠償保険」として含まれていることがほとんど。

なので、それほど心配する必要はないでしょう。

久美子先生

久美子先生 ちなみに、この「個人賠償」保険は、海外渡航のために借りたレンタルwifiやレンタル携帯などは保険の支払い対象になります。

ただし、そのクレジットカードでレンタル代金を支払った場合に限定されていることもあるので、事前に確認しておいてくださいね。

3. クレカのグレードによって付帯の海外旅行保険はどう違う?

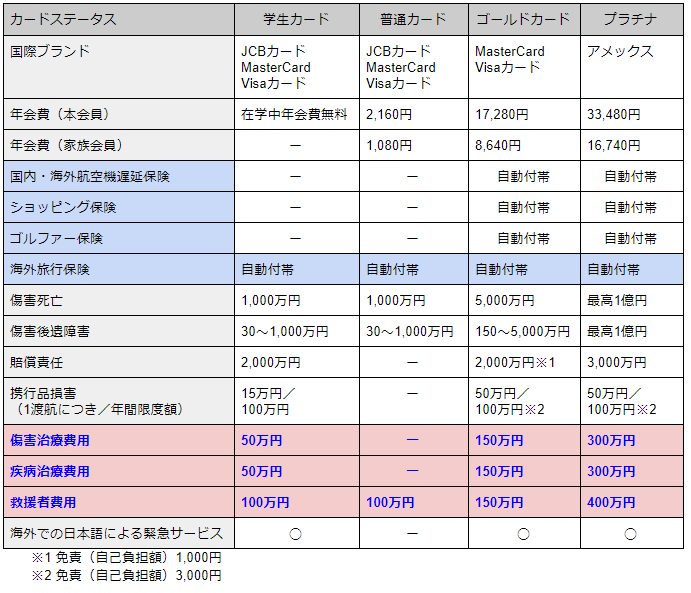

なんとなく、クレジットカードの普通カードよりゴールドカードやプラチナカードの保険内容も充実していそうな気がしますよね?

もしかすると、「ゴールドカードやプラチナカードなら海外旅行保険もきっと大丈夫だろう」と思い込んでいる人もいるかもしれません。

そこで、実際、クレジットカードのグレードによって、海外向けの付帯保険がどう違っているのか見ていきたいと思います。

ここでは、参考にJALカードのさまざまなグレードのクレジットカードをピックアップ。

以下では、それぞれの海外旅行保険など補償金額を比較しています。

クレジットカードのステータスが上がれば、傷害死亡や傷害後遺障害、賠償責任の補償金額も1,000万から1億円までぐっと上がることがわかりますね。

しかし、海外でケガや病気をしたときに必要になる肝心の「傷害治療費」と「疾病治療費用」は、50万円~300万円と比較するとそこまで上がっていません。

実際の起こっている保険事故で、300万円以上かかっている事例があることを考えると、グレードが高いクレジットカードでも十分でないように感じます。

また、約300万~650万円ほどかかるかもしれない医療搬送費などの補償項目にもあたる「救援者費用」も、プラチナカードでも400万円の補償。

治療費・救援費ともに、渡航する国や地域によっては、心細い補償金額かもしれませんね。

そして注意してみてほしい点は、一般的に多く利用されている普通カードは、傷害死亡・傷害後遺障害・救援者費用のみの保険補償であるということ。

海外でのケガや病気に対する治療費の補償まではカバーしていません。

なので、「海外旅行保険の内容はわからないけど、とりあえずクレカに保険が付いているから大丈夫だろう」と思っている人は要注意です。

いざというときに海外で保険が使えない、保険が十分じゃなかったという事態にならないように必ず付帯保険の内容を確認しておきましょう!

久美子先生

久美子先生 多くのクレジットカードの海外旅行保険は、治療費や救援費の補償がついていても、数十万から300万円ほどの補償金額で設定されています。

3. クレカを複数枚持てば海外でも安心?カードの保険は重複して使える?

前項で説明した通り、クレジットカードの海外旅行保険は、海外で高額になるかもしれない「治療費・救援費」の補償が十分じゃないことがわかりましたよね。

「じゃあ、海外旅行保険が付いているクレジットカードを何枚か持てばいいんじゃ?」

このように思う人もいるかもしれませんね。

また、「クレジットカードの保険を複数枚持っていても、すべてのカードの保険は一緒に使えないんじゃないの?」と疑問に感じる人もいるでしょう。

ここでは、クレジットカードの保険は重複して使えるのか、海外旅行保険が付帯のクレジットカードを複数枚持てば本当に安心なのかを見ていきたいと思います。

1. クレジットカードの保険は海外でも重複して使える

付帯保険がついているクレジットカードを複数枚持っていて、万が一海外で何かケガや病気になったり、死亡した場合、クレジットカードの保険は重複して利用できるのでしょうか?

答えは、「保険は重複して使える、ただし重複できない補償内容がある」です。

重複して使える補償と、使えない補償をまとめました。

- 重複して使えない補償

- 傷害死亡

- 傷害後遺障害

複数の保険の中で一番高い補償金額が受取金額の上限になる。

- 重複して使える補償

- 治療費用

- 救援者費用

- 携行品損害

- 賠償責任

それぞれの保険の補償金額を合計したものが受取金額の上限になる。

つまり海外で病院にかかった、医療搬送があった、物が盗まれた、他人の物を壊してしまった場合などに複数のクレジットカードの保険が使える訳です。

ただし複数のクレジットカードの保険が使えると言っても、それは、1枚のクレジットカードの保険では費用をカバーできないときに限ります。

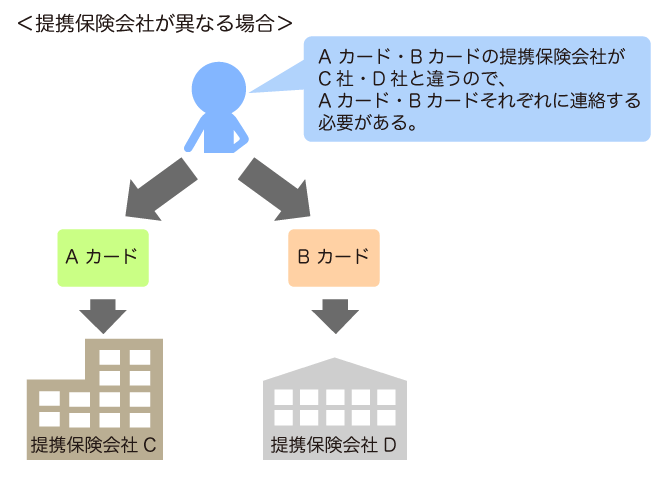

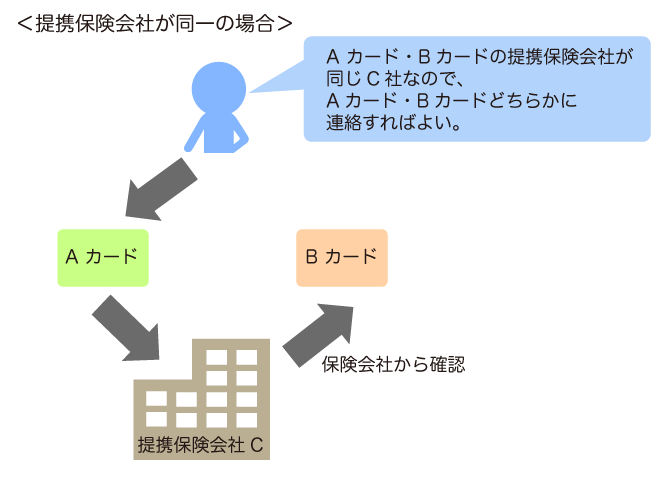

ちなみに、複数枚のクレジットカードの保険を利用する場合は、カード会社に連絡しなければなりません。

それぞれのクレジットカードの提携保険会社が同一の場合と異なる場合があるので、必ず確認した上で連絡をするようにしましょう。

参照)東京海上日動、JALカード付帯保険

2. 複数枚のクレカの保険でもカバーできない怪我や病気になることもある

では海外旅行保険がついているクレジットカードを何枚か持っていれば、海外で怪我や病気になっても安心なのでしょうか?

ためしに付帯保険があるクレジットカードを2枚持った場合と3枚持った場合に、合計保険金額がどのくらいになるかみてみましょう。

【付帯保険のクレカがAとBの2枚の場合】

| 補償内容 | A | B | 合計 |

|---|---|---|---|

| 傷害治療費用 | 150万円 | 200万円 | 350万円 |

| 疾病治療費用 | 150万円 | 200万円 | 350万円 |

| 救援者費用 | 100万円 | 100万円 | 200万円 |

【付帯保険のクレカがA、B、Cの3枚の場合】

| 補償内容 | A | B | C | 合計 |

|---|---|---|---|---|

| 傷害治療費用 | 100万円 | 150万円 | 200万円 | 450万円 |

| 疾病治療費用 | 100万円 | 150万円 | 200万円 | 450万円 |

| 救援者費用 | 100万円 | 100万円 | 200万円 | 400万円 |

1. 複数のクレカの保険だけで海外での治療費をどこまでカバーできる?

上記の例ではクレジットカードを重複利用すると200万円~450万円の補償があるとしています。

「海外で怪我や病気になった時に、350万~450万円くらいの保険があれば十分じゃないの?」と感じる人もいるでしょう。

もちろん怪我や病気によっては、クレジットカードの保険だけで十分まかなえる場合もあります(ただし、アメリカについてはもともとの治療費が高いという点、地域や病院によって治療費の差が大きいという点で、予想しているよりも高額な医療費がかかるかもしれません。)。

| 虫垂炎 | 骨折※2 | 救急車 | |

|---|---|---|---|

| 日本 | 400,000円※1 | 20,000円※1 | 0円 |

| アメリカ ロサンゼルス | 1,600,000円~ 5,000,000円 | - | 123,000円 |

| イギリス ロンドン | 945,000円~ 1,350,000円 | 135,000円~ 202,500円 | 0円 |

| カナダ バンクーバー | 812,500円 | 79,400円 | 42,300円 |

| オーストラリア ゴールドコースト | 800,000円 | 48,000円 | 35,800円 +走行加算150/km |

| ニュージーランド オークランド | ー | 11,200円※3 | 公営:無料 民営:60,000円※3 |

※上記はおおよその治療費になります。

※日本人旅行者が利用することが多い私立病院を中心に算出されているので、その国の相場とは違うことがあります。

※1.3割負担の金額ではなく、全額負担の(10割)の場合で算出されたものです。

※2.橈骨末端閉鎖性骨折の場合

※3.ACC適用の場合は無料になります。

(ACC…ニュージーランド国内で起きたほとんどの事故による傷害の治療費が補償対象となる制度)

しかし、ジェイアイ傷害火災保険の2017年度のデータによると、「治療・救援費用」の保険金支払いが450万円以上にあたる保険事故は42件という結果に。

そのうち1,000万円を超えた事故は8件で、その最高の支払い金額は3,588万円となっています。

つまり、海外保険付帯のクレジットカードを複数持っていても足りない場合があるということ。

以下は、海外での高額医療費がかかった保険事故の事例の一部です。

| 国(地域) | 支払保険金 | 事例内容 |

|---|---|---|

| イギリス | 741万円 | 腹痛を訴え受診。急性虫垂炎と診断され13日間入院・手術。 |

| 451万円 | 留学中に激しい腹痛を訴え受診。卵巣嚢腫茎捻転と診断され4日間入院・手術。 | |

| ハワイ | 606万円 | サッカーの試合中に相手選手に激突され受診。膝靱帯損傷と診断され手術。 |

| 861万円 | 咳・発熱の症状を訴え受診。肺炎と診断され10日間入院。家族が駆けつける。医師が付き添い医療搬送。 | |

| アメリカ | 993万円 | 横断歩道で車に轢かれ救急車で搬送。骨盤骨折・大腿骨大転子骨折・仙骨骨折と診断され73日間入院・手術。家族が駆けつける。 |

| 515万円 | ホームステイ先で腹痛を訴え受診。急性虫垂炎と診断され2日間入院・手術。 | |

| 506万円 | 食後に嘔吐、下痢の症状を訴え救急車で搬送。急性大腸炎と診断され3日間入院。 | |

| カナダ | 3,890万円 | ホームステイ先の居間で口から泡を吹いて倒れ救急車で搬送。脳炎と診断され19日間入院。家族が駆けつける。医師・看護師が付き添いチャーター機で医療搬送。 |

| 535万円 | ホームステイ先で頭痛・嘔吐・腹痛を訴え受診。腹膜炎と診断され10日間入院・手術。家族が駆けつける。 | |

| オーストラリア | 650万円 | 呼吸が苦しく咳の症状で受診。肺気胸と診断され18日間入院・手術。 |

※2015~2018年度の海外での事故例より一部抜粋したものです。

久美子先生

久美子先生 このように、海外旅行保険付帯のクレジットカードが2枚、3枚あっても海外での治療費を十分カバーしきれないこともあるとわかりますよね。

りゅうが君

りゅうが君 本当だね!

2. 複数のクレジットカードの海外旅行保険で救援者費用は十分?

医療搬送費などが対象になる「救援者費用」の補償金額は、海外旅行保険があるクレジットカードが2~3枚あれば足りるのでしょうか?

先程挙げた例では、クレジットカード2~3枚の「救援者費用」の保険を合計した場合、200万円~400万円となりました。

以下は、海外で病気や怪我になって日本への医療移送が必要になった場合の費用です。

| 出発国(都市) | 日本への医療搬送費 |

|---|---|

| アメリカ ロサンゼルス | 約6,430,200円 |

| イギリス ロンドン | 約2,957,900円 |

| カナダ バンクーバー | 約2,807,900円 |

| オーストラリア シドニー | 約2,411,300円 |

| ニュージーランド オークランド | 約2,786,400円 |

※ストレッチャー使用、定期便で医師1名、看護師1名の付き添いで移送された場合にかかる費用です。

アメリカからの日本への医療移送費は約650万円。

アメリカ以外の国でも、約250~300万円という結果です。

海外旅行保険がついているクレジットカードを複数枚持っていても、それだけで十分にカバーしてるとは言えないかもしれません。

また、もしプライベートのチャータ便での医療搬送という事態になれば、これよりも高額になる可能性もあります。

3. もし海外で死亡した場合の費用は複数枚のクレカの保険でカバーできる?

あまり考えたくありませんが、もし海外でなんらかの事故にあって死亡した場合、その遺体の搬送などは、クレジットカードの保険でカバーできるのでしょうか?

海外渡航中に死亡し、遺体を日本へ搬送しなければなくなったときは、海外旅行保険の「救援者費用」の補償が適用されます。

「海外からの医療搬送は約300万~700万円と高額だったので、海外から日本への遺体の移送も結構高くなるのでは…?」と思うかもしれませんね。

結論からいうと、海外からの遺体移送は医療搬送に比べて安いです。

なので、渡航先の国や地域にもよりますが、1枚または複数枚のクレジットカードの保険でカバーできると思います。

国別の遺体の航空運賃(貨物)をまとめました。

| 国(都市) | 日本までの遺体の航空運賃 |

|---|---|

| アメリカ ニューヨーク | 約31万円 |

| カナダ トロント | 約30万円 |

| オーストラリア シドニー | 約27万円 |

| ヨーロッパ | 約41万円 |

| ブラジル サンパウロ | 約52万円 |

これにプラスして、業者などに支払う手数料(木棺梱包や納棺、成田空港への搬入、翻訳書類代行など)が約50万円ほど。

つまり、海外から日本への遺体移送は、全部で約100万円ほどかかります。

クレジットカードの海外旅行保険の「救援者費用」の補償額は、カードのグレードにもよりますが、一般カードの場合は50万~100万円で設定されていることが多いです。

なので1枚または複数枚のクレジットカードの保険で、海外からの遺体搬送費はカバーできると言えるでしょう。

久美子先生

久美子先生 クレジットカードの海外旅行保険にある「救援者費用」の補償については、海外での医療搬送の点で十分なのか検討することが重要になります。

3. クレジットカードの保険だけでなく任意加入の海外旅行保険や留学保険も検討する

前項で説明した通り、クレジットカードに付帯している海外旅行保険だけでは、たとえカードが2~3枚あっても十分じゃない可能性があるとわかりましたよね。

海外保険を充実させるためには、クレジットカードの付帯保険に加えて、任意の海外旅行保険を、留学が目的の人は留学保険を検討してみましょう。

1. クレカの海外旅行保険と任意の保険との違い

任意の海外旅行保険や留学保険は、クレジットカードの保険では不足しがちの「治療・救援費」が、1,000万円から無制限と補償金額が充実しています。

ちなみに、クレジットカードの海外旅行保険と、任意加入の海外向け保険も重複して使うことが可能です。

- 重複して使えない保険補償

- なし

- 重複して使える保険補償

- 傷害死亡

- 傷害後遺障害

- 治療費用

- 救援者費用

- 携行品損害

- 賠償責任

それぞれの保険の補償金額を合計したものが受取金額の上限になる。

保険付帯のクレジットカードを複数持っていても、傷害死亡や傷害後遺障害の補償では、重複して使えませんでしたね。

ですがクレジットカードの保険と任意加入の海外向け保険なら、死亡・後遺障害の補償も重複して使えるのです。

海外旅行保険と留学保険の違い

海外旅行保険と留学保険が大きく異なるのは、個人賠償責任や携行品損害の補償内容です。

もしホテルや学校の寮、ホームステイ先で火事を起こしてしまった場合や、パソコンの盗難にあった場合は、基本的に海外旅行保険でカバーされます。

しかし、賃貸アパートやシェアハウスでこれらのことが起こってしまった場合は、海外旅行保険の対象外。

賃貸アパートの損害まで保険でカバーするとなると、留学保険もしくは海外現地でアパートの損害までカバーしている保険(レンターズ保険など)に入る必要があります。

海外旅行保険に、特約で賃貸アパートまでカバーする補償内容を追加することも可能です。

海外旅行保険と留学保険の違いについて、さらに詳しく知りたいという人はこちらの記事を参考にしてくださいね。

留学保険と海外旅行保険の違いを解説!ホームステイや短期留学 ならどっちを選ぶべき?

2. クレカの保険にプラスする海外旅行保険や留学保険を節約する方法

任意加入する海外旅行保険や留学保険の保険料を安く抑えるには、まず自分が持っているクレジットカードの保険を確認すること、そしてどの補償をプラスすればいいかを検討し、必要な補償だけを補う保険に加入することがポイントです。

1.「死亡・後遺障害」の補償は基本的にクレカの保険と国内の生命保険で十分

前項でみたJALカードからもわかるように、クレジットカードが付帯している海外旅行保険には、基本的に「死亡・後遺障害」の補償がついています(クレカのグレードによる付帯保険の違い)。

その「死亡・後遺傷害」の補償金額は、学生カードや普通カードでも1,000万円。

グレードが高いカードになると、1億円と高額補償でした。

なので、収入を得て家族を養う世帯主でない学生の場合は、クレジットカードの付帯保険だけでも十分だと考えられます。

一方で、収入を得て家族を養っている世帯主の人だと、「1,000万円の補償だと不安だな…」と感じる人もいるかもしれません。

でも、もし国内ですでに生命保険に加入していれば、その保険も海外で使うことが可能です。

つまり「死亡・後遺障害」の補償額については、すでに十分カバーされていることがほとんどなので、基本的に心配することはないでしょう。

久美子先生

久美子先生 国内で加入している保険は、海外でも対象になることがほとんど。

クレジットカードの海外旅行保険だけでなく、国内の保険内容も確認してみてくださいね!

参照)住友生命

2. 任意加入の保険はフリープランも検討して保険料を安くする

「死亡・後遺障害」の補償は、クレカの保険や国内ですでに加入済みの保険でカバーされていることが多いといいました。

つまり、海外旅行や留学のために任意保険でプラスしなければいけない補償は、「治療・救援者費用」がメインになるという訳です。

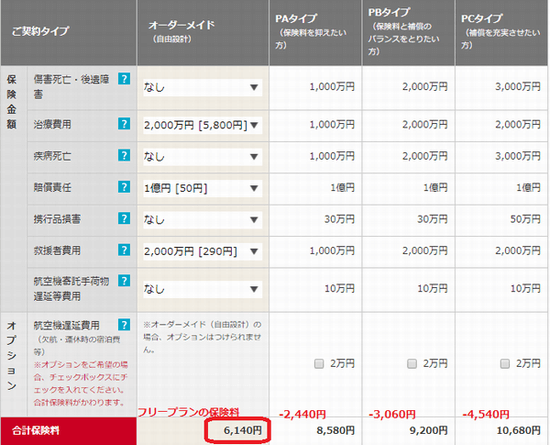

足りない補償を任意加入の海外向け保険で補う場合は、セットプランよりもフリープラン(バラ掛けプラン)を利用するとムダが省け保険料を安く抑えることができます。

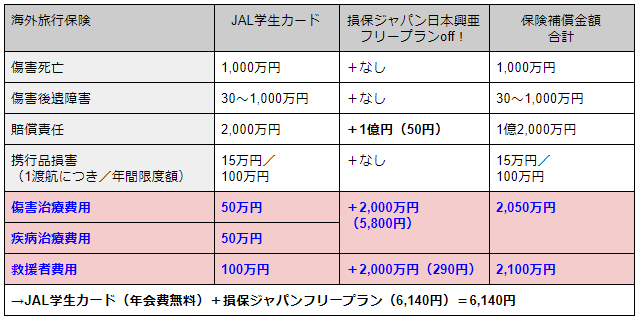

たとえばアメリカに15日間滞在する場合で、クレカの保険に任意の海外旅行保険(フリープラン)をプラスした場合の補償内容と保険金は次のようになります。

参照)JALカード、損保ジャパン日本興亜

海外旅行保険フリープランは、本当に自分がプラスしたい補償だけを付け加えることができ、その分保険料が抑えることができるのです。

以下は、フリープランの保険料とセットプランの保険料を比較したシミュレーションです。

参照)損保ジャパン日本興亜

フリープランだとセットプランよりも保険料が安くなっていることがわかりますね。

ちなみに海外旅行保険のフリープランは、基本的に個人での申込みの場合に限ることがほとんど。

なので、複数人で一緒に保険に申し込みたい場合は、セットプランを利用してください。

以下は、クレジットカードの保険などと合わせて利用できる海外旅行保険のプランです。

- AIG損保

AIG損保も人気の海外保険のひとつ。

自社でアシスタンスセンターを運営し、利用者をサポートしてくれます。

軽微な案件なら、申請後5日以内に保険金が支払われます。

困ったときにスピーディーに対応してくれるのが嬉しいですね。 - 損保ジャパン日本興亜

新・海外旅行保険off!フリープランは、補償内容を自由に設計することが可能。

インターネットで契約すると、保険料が割引になります。

出発日当日の申し込みも可能です。 - 三井住友海上

ネットde保険@とらべる(タイプK)は、クレジットカードの付帯保険に上乗せするためのプランです。

特徴は、リピーター割引があること。

一定の条件を満たしていれば、保険料が5%割引となります。

久美子先生

久美子先生 海外旅行保険のフリープランはネット上でも申し込めることが多いようです。留学保険のフリープランは、ネット上では申し込めないこともあるようなので、その場合は保険会社に直接問い合わせてみてくださいね。

4. 海外の高額医療費や長期滞在に十分でないクレジットカードの保険は意味がない?

クレジットカードの海外旅行保険の補償だけでは十分でないことが多いということ。

また、クレジットカードの付帯保険の有効期限は3か月間なので、長期留学など長期の海外滞在にも向かないこともお話しました。

このように見ると、次のように感じた人もいるかもしれませんね。

「じゃあ、付帯保険のクレジットカードをわざわざ選ぶ必要もないんじゃ?」

「はじめから十分な補償をカバーしている任意の海外旅行保険や留学保険に入ったほうがいいのでは?」

前項で述べた通り、クレジットカードの付帯保険を任意の海外旅行保険のフリープランと一緒に使って、保険料を節約するというメリットはあります。

実はこのほかにも、海外旅行保険付きのクレジットカードを持つメリットが2つあるのです。

1. キャッシュレス・メディカルサービスがあるクレカ付帯の保険なら治療費の先払い不要

ほとんどの任意加入の海外旅行保険や留学保険は、キャッシュレス・メディカルサービス(キャッシュレス診断)を提供しています。

そして、実は多くのクレジットカードの海外旅行保険でも、このキャッシュレス・メディカルサービスを利用することができるのです。

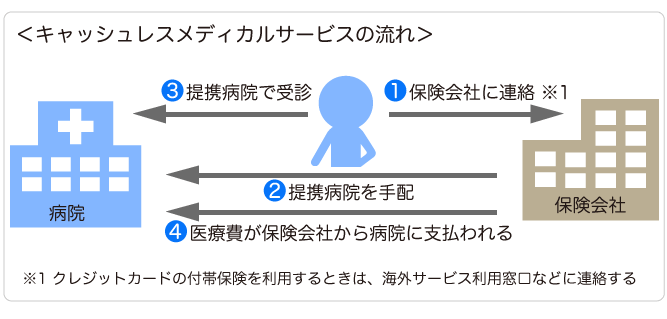

1. キャッシュレス・メディカルサービス(キャッシュレス診断)とは?

通常は海外の病院で治療を受けて、自分のお金で治療費を一旦支払ってから、後日保険会社に保証金を支払ってもらうというのが保険金を受取る流れです。

ですがキャッシュレス・メディカルサービスなら、自費で治療費を払うことなく治療を受けることができます。

キャッシュレス・メディカルサービスを受ける手続きの流れは次のとおりです。

もし海外で怪我や病気になって、キャッシュレス・メディカルサービスを受けたい場合は、まずはじめに加入している保険会社に連絡をします。

すると保険会社が提携している一番近い病院を紹介し受診の手配してくれるので、紹介してくれた病院を受診します。

この場合、保険会社が受診した病院に医療費を直接支払ってくれるので、自分で医療費を立て替えて、後日保険金の請求手続きをする必要がありません。

つまり、自己負担なく診察を受けることができる訳です。

※保険補償を超えた金額は自己負担になります。

2. キャッシュレス診断がある付帯保険のクレカがあるとより安心!

任意加入の海外旅行保険や留学保険の場合、海外でその保険証書を常に持参しておかなければなりません。

※画像出典)タビックス・ジャパン

問題は、これらの保険証書は携帯しやすいクレジットカードに比べて少しかさばるというところ。

なので「ちょっと出かけたときに足を怪我したけど、任意の海外保険の証書を持っていなかった…」「出先のお店で火傷したけど、うっかり保険証書をホテルに忘れていた…」なんてこともよくあるのです。

保険証書が手元にないと、保険の手続きがスムーズにできません。

そんな時に保険付帯のクレジットカードがお財布に入っていれば、すぐに連絡して利用することができるので、補助的な意味で安心かもしれませんね。

またクレジットカードによっては、10万円以下の治療費に対しては、海外の医師の診断書がなくても保険が適用されたりと、保険利用の際に便利な面もあります。

りゅうが君

りゅうが君 海外ではクレジットカードが2枚以上あると安心て聞くし、それなら海外旅行保険が付いているクレジットカードの方が安心で便利な感じがするね!

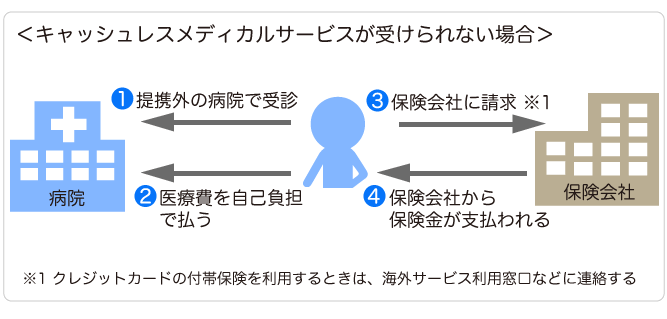

3. ただし提携病院が近くになければキャッシュレス診断を受けれないことも

キャッシュレス・メディカルサービス(キャッシュレス診断)は、海外でとても便利なサービスですが、いつでも受けられる訳ではないので注意してください。

次のような場合は、キャッシュレス・メディカルサービスが受けられない可能性があります。

- 近くに保険会社が提携している病院がない場合

- 治療後にキャッシュレス・メディカルサービスを申し込んだ場合

- 少額の治療費で現地の病院や医師の判断で受けられない場合

この場合は、以下のように治療費を自己負担で一旦立て替えておき、後日、保険会社に請求手続きをとらなければいけません。

つまり、キャッシュレス・メディカルサービスが受けられるかは、近くに保険会社との提携病院があるかどうかがポイントになる訳です。

地方のローカル病院や診療所などは、保険会社と提携していないこともあるので、このサービスが受けられないこともあります。

渡航先の国や地域によっては、事前に保険会社に確認しておくと安心かもしれません。

キャッシュレス・メディカルサービスを行っている主な保険会社は次の4社です。

ちなみにクレジットカードの付帯保険の保険会社が、上記のものだからといって、キャッシュレス・メディカルサービスが必ず利用できるとは限りません。

キャッシュレス・メディカルサービスが受けられるかは、クレジットカードによって変わるのでカード会社に確認してください。

久美子先生

久美子先生 提携病院がネット上に記載がなくても、キャッシュレスサービスを受けれることもあります。

なので、海外で病院に行く場合は、まず保険会社や海外サービス窓口に連絡してくださいね。

2. 自動付帯と利用付帯のクレカを使えば3ヶ月以上海外保険が有効に

クレジットカードの付帯保険の有効期限は90日(約3か月間)。

そして、クレジットカードの海外旅行保険は、自動付帯と利用付帯の2つのタイプがあることは前項でお話ししました。

「留学など海外への渡航目的によっては、3か月の有効期限のクレジットカードではカバーできないし意味ないな…」と思っている人もいるかもしれません。

実は、自動付帯と利用付帯の2枚クレジットカードをうまく利用すれば、3か月以上、クレジットカードの海外旅行保険の有効期限を延ばすことができます。

1. 複数枚のクレカを使って海外旅行保険の有効期限を延ばす方法

では、複数枚のクレジットカードを利用して、海外旅行保険の有効期限を延ばす方法を紹介しましょう。

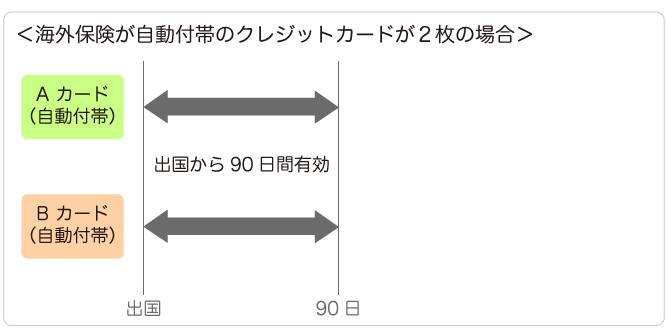

下の図は、2枚の自動付帯で海外旅行保険があるクレジットカードの有効期限を示したものです。

海外保険が自動付帯のクレジットカードは、日本から出国すると自動的に保険が有効になります。

なので、自動付帯のクレジットカードを何枚持っていても、有効期限は90日の3か月間です。

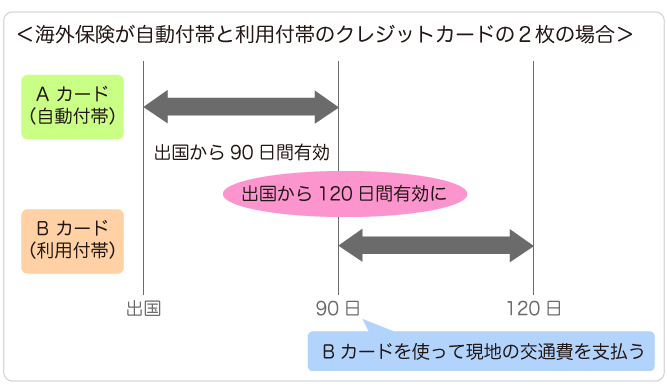

次は自動付帯と利用付帯のクレジットカードを1枚ずつ持っていった場合の有効期限をみてみましょう。

利用付帯のクレジットカードの海外旅行保険は、その旅行にかかるツアー代金や航空チケット、交通費などを支払うと有効になります。

自動付帯の保険は出国から期限のカウントが始まるのに対し、利用付帯の保険はカードで支払いをすることでカウントが始まるということです。

この特徴を利用して、上の図のように自動付帯と利用付帯の違うタイプのクレジットカードを使うと、海外旅行保険の有効期限を延ばすことができます!

まず自動付帯のクレジットカードの保険が、出国してから90日間有効に。

そして、自動付帯のクレジットカードの保険有効期限が切れる頃に、海外現地で2枚目の利用付帯のクレジットカードで交通費の支払いをします。

すると、そこから2枚目のクレジットカードの保険が、3か月間有効になります。

つまりこの方法だと、半年間クレジットカードの海外旅行保険が使える訳です。

2. クレカの利用付帯の海外旅行保険は利用条件を必ず確認して!

この方法だと「極端に言えば、利用付帯のクレジットカードを何枚も持っていれば、海外旅行保険の有効期間を好きなだけ延ばせるのでは?」と思うかもれませんね。

確かにそうなのですが、利用付帯のクレジットカードの保険を何枚も持って活用することは簡単ではありません。

じつは利用付帯の海外旅行保険がついているクレジットカードの数は、自動付帯のものよりも少なく、全体の2割程度しかないのです。

また、利用付帯のクレジットカードによっては、交通費・ツアー代金等の支払いが国内のみと限定されていたりと、海外旅行保険に利用条件が設定されていることもあります。

その場合は実質、有効期限が自動付帯のクレジットカードの保険と同じということになります。

なので、利用付帯のクレジットカードの海外旅行保険については、必ず使用の条件を確認しておいてくださいね。

久美子先生

久美子先生 ちなみにクレジットカードの海外旅行保険は、1回の渡航につき1回、3か月間有効です。

つまり、日本に帰国すると保険の有効期間はリセットされます。

3. 現地の交通費支払いで海外旅行保険を有効にできる利用付帯のクレカ一覧

海外現地で交通費の支払いをすることで、海外旅行保険を有効にすることが可能な利用付帯のクレジットカードを紹介します(年会費が安い順)。

| カード名 | 年会費 | 補足 |

|---|---|---|

| JCBカードW/W plus | 無料 (2年目以降も無料) | 高校生を除く18~39歳限定 |

| リクルートカード | 無料 (2年目以降も無料) | - |

| ベルメゾンメンバーズカード | 無料 (2年目以降も無料) | - |

| セディナカードファースト | 無料 (2年目以降カードショッピング1回以上で無料) | 高校生を除く18~25歳限定 |

| 東急カードClubQ JMB | 初年度無料 (2年目以降1,000円) | - |

| セディナカードクラシック | 1,000円 | - |

| JCBカードEXTAGE | 初年度無料 (2年目以降1,250円) | 高校生を除く18~29歳限定 |

| JCB一般カード | 初年度無料※1 (2年目以降1,250円)※2 | ※1 オンライン入会の場合 ※2 MyJチェックに登録すると翌年も年会費無料 |

| 三井住友VISAクラシックカード | 初年度無料 (2年目以降1,250円)※3 | ※3 カードご利用代金Web明細書サービスを利用すると翌年度年会費最大1,000円割引 |

| 三井住友トラストVISAカード | 初年度無料 (2年目以降1,250円) | - |

| 福岡銀行 アレコレカード | 初年度無料 (2年目以降1,350円)※4 | ※4 2年目以降は、アレコレカードでの前年の年間ショッピング利用額が10万円以上、または携帯電話料金などのクレジットカード決済により年会費は無料 |

| 三井住友VISAクラシックカードA | 初年度無料 (2年目以降1,500円)※3 | ※3 カードご利用代金Web明細書サービスを利用すると翌年度年会費最大1,000円割引 |

| JCB GOLD EXTAGE | 初年度無料 (2年目以降3,000円) | 20~29歳限定(学生は不可) |

| SuMi TRUST CLUB リワードカード | 3,000円 | - |

| 三越伊勢丹 エムアイカードゴールド | 10,000円 | - |

| SuMi TRUST CLUB リワードワールドカード | 12,000円 | 25歳以上、年収400万以上が対象 |

| SuMi TRUST CLUB プラチナカード | 35,000円 | 25歳以上 |

【まとめ】海外ではクレジットカードの付帯保険だけでは足りないことがある

海外では、クレジットカードの海外旅行保険だけでは不十分なことがあります。

まずはクレカの付帯保険の補償内容を確認して、どの補償がどのくらい足りないかチェックしてください。

そして、足りない補償は、任意加入の海外旅行保険や留学保険のフリープランなどでプラスしておきましょう。

これから新しいクレカを作ろうと思っている人は、海外旅行保険がついているものなら、キャッシュレスサービスがあるものがオススメ。

なるべくクレカの保険の有効期限を長くしたいなら、自動付帯のクレジットカードだけでなく、利用付帯のクレジットカードも検討してみるとよいかもしれませんね。